想定利回り(税引前)

運用期間

分配金額 (税引後)

銀行定期

本ファンドは抽選式です。抽選に落選された場合は、自動的にキャンセル待ちとして受付させていただきます。

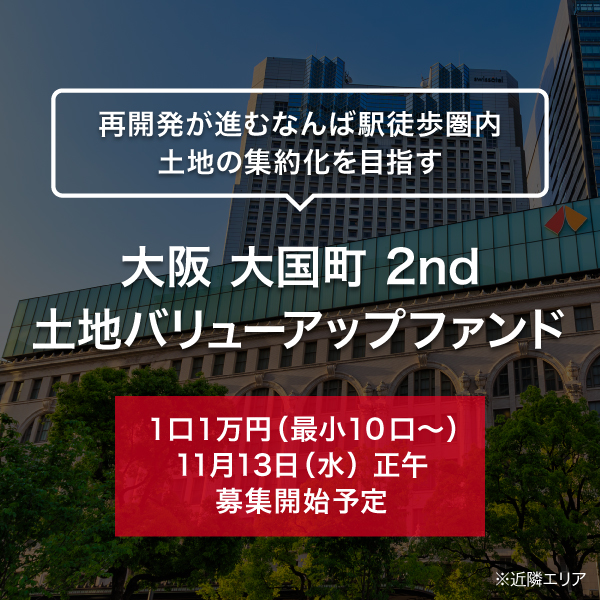

1口1万円、最小10口からお申込み可能です。

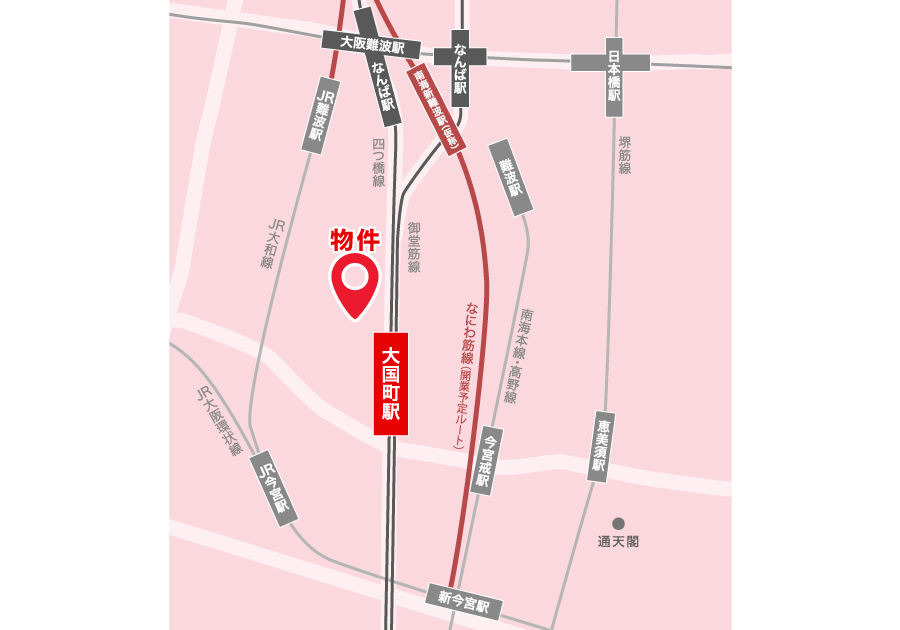

本ファンドの投資対象は大阪市浪速区にある、214.69㎡(約64.9坪)の土地と建物(以下併せて、本物件という)です。

関西の不動産分野で実績を築いているJP株式会社(以下、JP社という)の協力のもと、ヤマワケエステート社が本物件の所有権を取得し、現入居者の退去後に建物を解体・更地にして売却します。

会員の皆様には、本物件の所有権を取得する費用と解体費用などを募集します。投資額に応じて賃貸収益と売却益の一部を分配する予定です。想定利回りは年利14%(税引前)、運用期間は6ヶ月です*1。

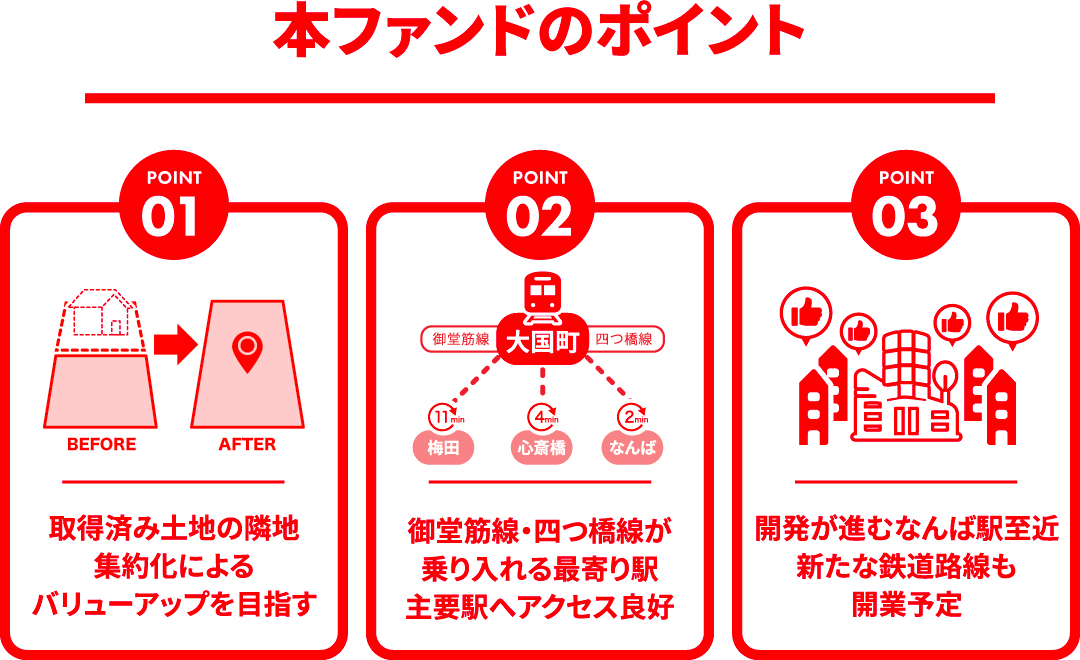

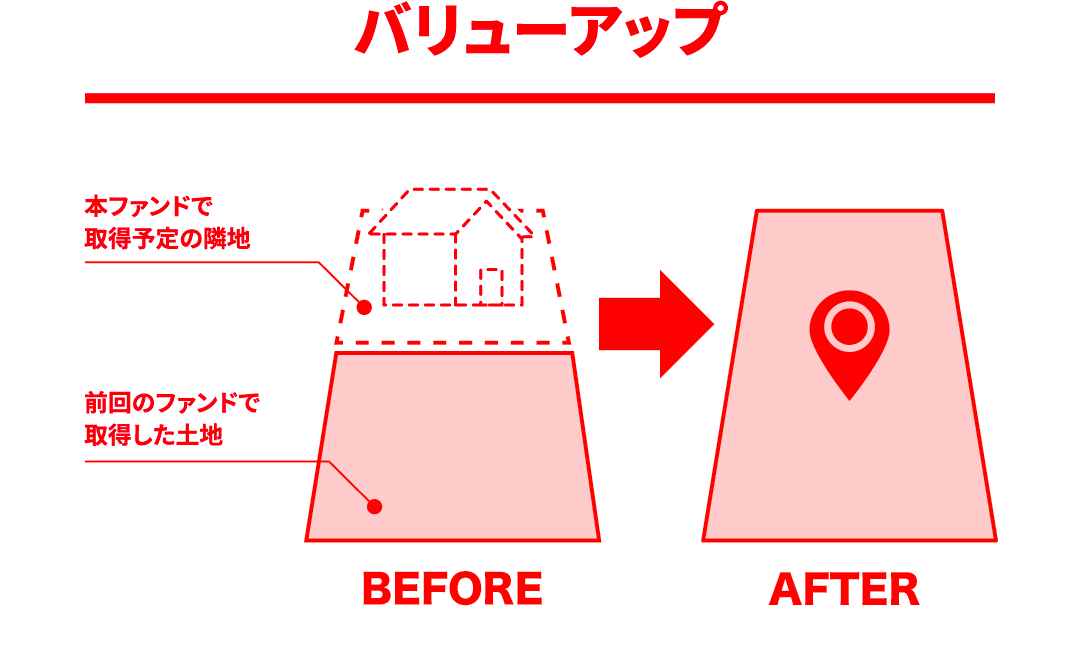

本物件は、2024年3月1日より運用を開始している「大阪 大国町 土地バリューアップファンド」で取得した約380㎡の土地の隣地です。

前回ファンドの詳細|大阪 大国町 土地バリューアップファンド

今回の2ndファンドでは、上記土地の隣地を取得し集約化を進めることで、資産価値の向上が期待できます。

*1 本ファンド表示の想定利回りは、1年間運用した場合の数字です。実際の運用期間によって、分配金額は異なる点にご留意ください。また、対象不動産を順調に取得できなかった場合や順調に売却できなかった場合には、元本毀損や想定利回りを下回るなどのリスクもあります。また想定運用期間に対象不動産の売却が完了しなかった場合は、運用期間を延長する可能性があります。

本ファンドは、大阪市浪速区にある本物件を取得し、建物を解体して更地にすることを予定しています。本物件は「商業地域」に指定されています。商業地域は、戸建やマンションだけでなく、高層ビルや商業施設、銀行、映画館、飲食店を含む各種店舗ビルなど、大規模工場を除くほとんどの建物が建築可能です*2 *3。

「大阪 大国町 土地バリューアップファンド」で既に取得した土地の隣地を取得し、土地の集約化を図ることで利用用途が広がり、更なるバリューアップが見込めます*4。

*2 参照:東京都市整備局「用途地域による建築物の用途制限の概要」(最終閲覧日:2024年11月11日)

*3 作業面積が150㎡を超える工場や、火薬類、石油類、ガスなどの危険物を取り扱う施設は建築できません。

*4 対象不動産を順調に取得できなかった場合や順調に売却できなかった場合には、元本毀損や想定利回りを下回るなどのリスクもあります。

本物件は、御堂筋線・四つ橋線「大国町駅」から徒歩5分に位置しており、御堂筋線で「心斎橋駅」までは約4分、「梅田駅」までは約11分など、主要駅へのアクセスが良好です。また、「大国町駅」から「なんば駅」へは御堂筋線で約2分、本物件から徒歩でも12分でアクセスできます。

大国町駅周辺は24時間営業のスーパーや大型家電量販店、飲食店などもあり、単身世帯からファミリー世帯まで住みやすい街です。

近年開発が進み大型のマンションなどが建ち並んでいる大国町エリアですが、昔ながらの街並みも残っています。300年を超える歴史のある「大阪木津卸売市場」は、鮮魚や青果の買い物を楽しめるほか、温浴施設や飲食街も併設されています*5。

「敷津松之宮(大国主神社)」は古くから「木津の大国さん」と呼ばれて親しまれており、毎年1月9日〜11日に行われる「十日戎(とおかえびす)」の際には、大勢の参拝客で賑わいます*6。

*5 参照:大阪木津卸売市場 「食のプロフェッショナル」が集う場所(最終閲覧日:2024年11月11日)

*6 参照:大阪市「敷津松之宮(しきつまつのみや)・大国主(おおくにぬし)神社」(最終閲覧日:2024年11月11日)

本物件から徒歩圏内のなんば駅周辺は近年急速に開発が進められています。

2023年7月には駅南側に「なんばパークス サウス」が誕生しました。日本初進出のタイの高級ホテル「センタラグランドホテル大阪」や、新しいオフィス空間を提供する「パークス サウス スクエア」など3つの施設を中心に構成されています。

さらに2023年11月には「なんば広場」がオープン*7、2024年3月には駅直結の商業・オフィス複合ビル「Osaka Metro なんばビル」が竣工するなど、エリアの強化が進んでいます*8。

また、2023年3月に開業した「大阪駅(うめきたエリア)」と「JR難波駅」および南海本線の「新今宮駅」をつなぐ、新たな鉄道路線「なにわ筋線」の開業が計画されています。なにわ筋線は本物件から徒歩圏内の「JR難波駅」「南海新難波駅」「新今宮駅」にも乗り入れる予定です*9。

この新線によって、「関西国際空港」や「新大阪駅」などへのアクセスがさらに良好になり、本物件周辺もさらなる開発が予想されます。

*7 参照:南海電鉄「なんばエリアの活性化」(最終閲覧日:2024年11月11日)

*8 参照:Osaka Metro「商業オフィス複合ビル「Osaka Metro なんばビル」ほか 賃貸マンション3棟が竣工しました。」(最終閲覧日:2024年11月11日)

*9 参照:関西高速鉄道株式会社「なにわ筋線について」(最終閲覧日:2024年11月11日)

本ファンドの協力会社であるJP社は、関西・関東圏を中心に「収益不動産事業」「不動産開発事業」「不動産管理事業」「不動産買取事業」「保険代理店事業」の5つの事業を展開しており、主に不動産に関するサービスをトータルで提供する企業です。

近年、少子高齢化やAI技術の発展、グローバル化など、社会の変化に伴い、不動産に対するお客様のニーズが多様化しています。このような状況に柔軟に対応し、不動産業のプロフェッショナルの視点で、数多くの情報の中から最良の情報と物件をご提供することを使命とする企業です。

ヤマワケエステートにおいても、過去に東京都内4物件や下記物件など、ファンド組成に協力をいただいた実績もあります。

また、被災地への寄付等の「社会貢献活動」や、関西コレクションを始めとする「協賛活動」などを幅広く行なっている企業でもあります。

JP株式会社 ホームページはこちら > https://www.jp-inc.co.jp/

本ファンドに出資いただいた会員の皆様には、定期的なレポートを通じて運営状況をご報告します。稼働状況や運営側がどのような取り組みを行っているかを積極的に開示することで、会員の皆様にも状況をご確認いただきます。

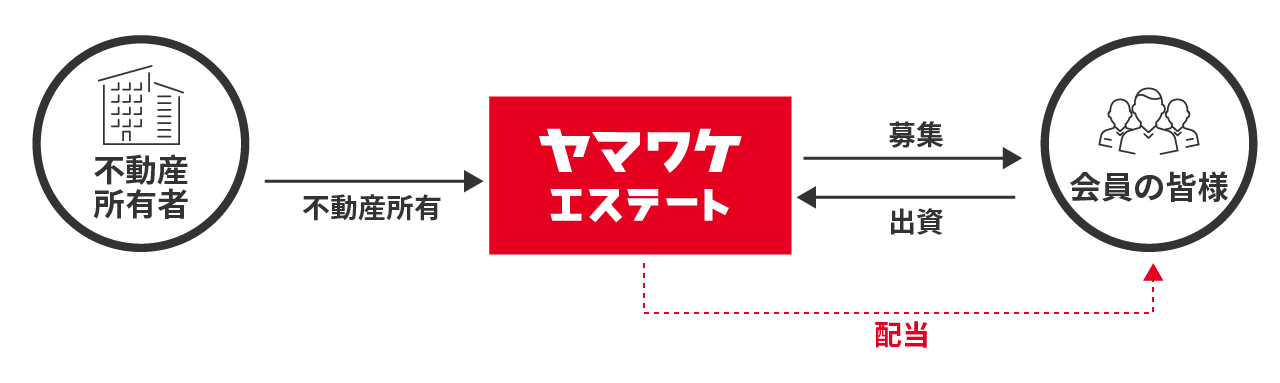

本ファンドは国土交通省または都道府県知事の許可を得た事業者のみが行うことができる、不動産特定共同事業法に基づく商品です。不動産特定共同事業法とは、不動産を小口化し、事業者が複数の投資家から募った出資金をもとに不動産を取得または賃借等して運用し、得られた利益の一部を配当する「不動産特定共同事業」について定めた法律です。

ヤマワケエステート社は会員の皆様と匿名組合契約を締結し、集めた資金で不動産等を取得または賃借等して運用します。そこで得られた賃貸収益及び物件売却益を原資として、会員の皆様に分配いたします。

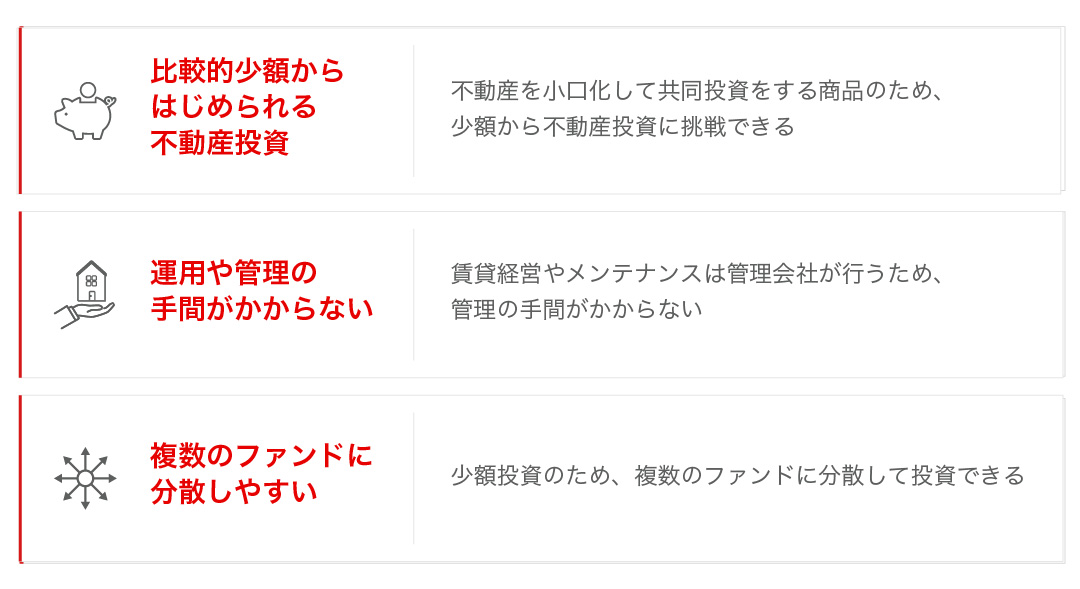

本ファンドは1口1万円、最小10口から参加できる不動産投資ファンドです。不動産を小口化し、小口資金を集約する仕組みのため、通常多額の資金が必要な不動産への投資を個人でも始めやすいのが特徴です。

ただしインカムゲインは、賃料の滞納、滞納状態解消費用の発生、賃料単価の下落などにより悪化し、想定利回りを下回る可能性がございます。また、キャピタルゲインは実績に応じて変動しますので、対象物件の売却が運用開始時に想定された価格で行われない場合には、想定利回りを下回る可能性がございます。

※ 本ページは信頼できる情報に基づき作成しています。しかし、その正確性、完全性を保証するものではありません。

※ 本ページ中の数値等はファンド作成時点のもので、今後変更される可能性があります。また、将来における運用成果等をお約束するものではありません。

※不動産市場の影響により不動産評価額が減少した場合、元本割れが生じたり、想定利回りを下回る可能性があります。

|

所在地 |

大阪府大阪市浪速区敷津西一丁目6番1 |

||

|

面積 |

214.69㎡ |

用途地域 |

商業地域 |

|

建ぺい率 |

90% |

容積率 |

400% |

|

権利 |

所有権 |

||

|

所在地 |

大阪府大阪市浪速区敷津西一丁目6番地1 |

||

|

構造 |

木造スレート葺2階建 |

延べ床面積 |

292.21㎡ |

|

物件種別 |

居宅・車庫 |

築年月日 |

平成17年1月5日 |

|

権利 |

所有権 |

||

ヤマワケエステート株式会社

代表取締役 芝 清隆

業務管理者 上川 健治

住所 大阪府大阪市中央区安土町2-2-15 ハウザー堺筋本町駅前ビル7F

|

募集開始日時 |

2024年11月13日(水)正午から |

|

締め切り日時 |

2024年11月18日(月)23:59まで |

|

抽選結果通知日 |

2024年11月19日(火) |

|

当選者入金期日 |

2024年11月21日(木) |

|

運用開始予定日 |

2024年11月26日(火) |

|

運用終了予定日 |

2025年5月26日(月) |

|

償還予定日 |

2025年7月31日(木) |

|

キャンセル待ち抽選結果確定予定日 |

2024年11月22日(金) |

|

キャンセル待ち当選者入金期日予定日 |

2024年11月25日(月) |

※お申込は抽選式とさせていただきます。抽選に落選された場合は、自動的にキャンセル待ちとして受付させていただきます。

※応募締切日の翌日に抽選を実施し当選・落選に関わらずご登録のメールアドレス宛にご案内いたします。

※キャンセル待ち当選の方には上記日程にご登録のメールアドレス宛にご案内いたします。

※資金調達の成否、調達金額によって、スケジュールは変更となる場合がございます。予めご了承ください。

本ファンドに出資していただくにあたりまして、事前に契約成立前書面の内容を参照いただいたうえ、慎重な判断により投資を行っていただくようお願いいたします。本ファンドへの出資については、以下に記載の各リスクのほか、契約成立前書面に記載したリスクにより、会員様の出資金について元本が損失するおそれがあります。

本ファンドは会員様の出資金について元本を保証するものではありません。

本ファンドの収益性、利益の分配や資産の分配は保証されたものではないため、会員様の出資金について元本が毀損するおそれがあります。また、匿名組合においては商法上の規定や、出資法との関係により出資金の全部又は一部の返還保証はされておりません。

本事業への出資金は有価証券、預貯金や保険契約とは異なり、投資家保護基金・貯金保険機構・預金保険機構・保険契約者保護機構の保護の対象ではありません。

対象不動産価格は、日本経済の動向、地域経済の動向、社会情勢、不動産市況等などにより変動いたします。また、不動産に備わる地理的固定性、不動性、永続性、個別性といった性質が流動性に影響を与え、本ファンドが想定していた時期・価格・条件等で対象不動産を売却することができず、本ファンドの収益に悪影響を及ぼす可能性があります。これらの要因により、ファンド持分の価格は影響を受け、元本欠損が生じるおそれがあります。

なお、対象不動産が未完成物件である場合には、工期の遅延、費用の高騰、施設運営上必要となる許認可が取得できない等の事象により、 物件の完成が当初想定時期よりも遅延し、物件の完成そのものができなくなることによって、 本ファンドの収益に悪影響をもたらすおそれがあります。

対象不動産をテナント(賃借人)に賃貸借契約で貸す場合、賃料の滞納、滞納状態解消費用の発生、賃料単価の下落などにより、賃貸収益が悪化した場合には損失が発生し、元本欠損が生じるおそれがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるおそれがあります。

対象不動産の全部又は一部が、地震火災、地震破裂、地震倒壊、噴火、津波等の自然災害によって滅失・毀損又は劣化した場合、又は自然災害等の影響によって不動産市場に影響のある場合、賃料の下落や不動産売却価格の下落が生じ、本ファンドにおける収益の減少又は費用が増加するリスクがあります。

ファンド持分の流通市場は現在確立されておらず、確立される保証もないため、会員様は本ファンド持分を途中売却することができない可能性があります。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。

本契約の解除はクーリングオフ期間及び、やむを得ない事由等が生じた場合を除き、認められておりません。また、出資持分(匿名組合員たる地位)の第三者への譲渡に際しては、本事業者の裁量により、譲渡の可否を判断することから、譲渡することができない場合があります。

本事業に関し生じた余裕金(対象不動産を運営する上で発生する資金や不動産を売却するまでの預り金等)は、不動産特定共同事業法施行規則第11条第2項第14号口に掲げる方法により運用されます。そのため、金融機関の破綻等により損失を被ることがあります。

本事業者の倒産やその他の信用状況の悪化により、本事業者の業務運営が困難となった場合、本契約を終了します。匿名組合勘定による分別管理は信託法第34条の分別管理とは異なり、本事業者が破綻等した場合には、会員様の出資金は保全されないため、出資金全額が返還されないおそれがあります。

金融市場の相場等の変動及び本事業に影響を与える税法(及びその解釈)などの法制度が制定、変更された場合、本事業の収益性に影響を与えるおそれがあります。

さらに不動産に係る利益の配当、元本の償還に関する税制、又はかかる税制に関する税務当局の指導若しくは解釈が変更された場合、税金や公租公課等の負担が増大し、その結果、本ファンドの収益に悪影響をもたらすおそれがあります。また、クラウドファンディング事業に係る税制等が変更された場合、償還完了後の会員様の手取金の額が減少するおそれがあります。

対象不動産の瑕疵を原因として、第三者の生命、身体又は財産等が侵害された場合に、それを原因として、本事業者が損害賠償義務を負担する可能性があります。特に、土地の工作物の所有者は、土地の工作物の設置又は保存に瑕疵があることによって他人に損害を生じたときには民法上無過失責任を負うこととされています(民法第717条)。これにより出資の返還額が当初出資金を割り込むことがあります。不動産に瑕疵があった場合には不動産の価額下落や修補費用による費用の増大といった損失を被るおそれがあります。

本契約は、新たな対象不動産の追加取得を予定しない場合の対象不動産全部の売却等の終了、本事業の継続の不能(但し、本事業者は会員様に通知を事前に行わなければならない)、本事業者の破産手続開始の決定、その他のやむを得ない事由があるとき、契約期間の満了前に終了します。本契約が契約満了前に終了した場合には、会員様は本来得られるであろう分配金を受ける投資機会を喪失することとなります。

契約の解除が一時的に多発した場合、不動産取引(本事業)が継続できなくなるおそれがあります。この場合、本事業者は、対象不動産の全部又は一部の売却等が完了するまで、出資の価額の返還としての金銭の支払いを留保する事ができるものとします。

本契約において、本事業の遂行は本事業者のみが本事業者自身の裁量で行うものであり、これらについて会員様が直接指示を行うことはできませんが、財産状況等にき、質問し意見を述べる事ができます。また、本事業者の主たる事務所にて、営業時間内に限り、財産管理報告書、本事業にかかる業務及び財産状況を記載した書類、事業参加者名簿を閲覧する事ができます。

本事業に関わる出入金はヤマワケエステート株式会社の運営するシステムにより実行されています。ヤマワケエステート株式会社の運営するシステムが想定通りに作動しない場合には、会員様への配当スケジュールに影響が起き、当初想定よりも大幅に遅延するおそれがあります。

不動産市況その他の状況次第ではヤマワケエステート株式会社の判断で、当初想定された運用期間を延長する可能性があります。また、当該延長をした場合であっても、売却時の不動産市況次第では、当初想定の売却金額での売却が行えず、出資金の元本割れが起きるおそれがあります。

金融市場の混乱、本事業者及びその他の関連する当事者の事務的過誤、地震、台風、火災その他の自然災害、又は戦争、内乱、テロその他の人為的災害により、本事業の運営に重大な支障が生じた結果、本事業の収益の減少又は費用の増大がもたらされるおそれがあります。また、本事業者の株主の破産、死亡、解散その他の理由により、当社の株式が第三者に移転した場合には、当社の運営に対して影響が及ぶおそれがあります。